近日,幂数资产发布公告称,由于市场环境发生了重大转变,将不再推广中性和套利策略产品。此前,业内巨头幻方量化也称,将放弃对冲系列产品,未来准备专注量化多头投资。私募对冲策略或迎“大洗牌”,引发市场关注。

图片来源于网络,如有侵权,请联系删除

业内人士表示,近期亏损严重的私募衍生品策略主要为中性策略、期权套利策略。期权套利、中性策略有所不同,两个策略亏损原因也不一样。期权套利策略亏损主要是由于很多金融期权的隐含波动率上升;中性策略亏损主要是由于基差剧烈波动、对冲端股指期货升水带来亏损。

图片来源于网络,如有侵权,请联系删除

多位私募人士表示,私募对冲策略近期面临的困境可以简单概括为市场活跃度攀升以及波动率加大导致。业内专家称,随着A股市场逐日活跃,成交量持续放大,衍生品单边交易风险大幅攀升。未来私募衍生品策略将从“搏一把”的单边交易向“低波稳定”切换,私募对冲策略大洗牌在所难免。

适合低波市场策略可能“作废”

有私募管理人向中国证券报记者表示,做空波动率策略、期权双卖策略以及中性策略在市场稳定低波的情况下,作为“类固收”策略,受到一些投资者的青睐。“但是,做空波动率策略和期权双卖策略只适合市场低波情况。”上海一家小型私募管理人强调。

公开资料显示,做空波动率策略主要是指预期未来标的价格会趋于横盘或者波动程度趋于缩小,从而无法覆盖买入期权的成本时使用的策略,比较常见的是卖出跨市价差策略或宽跨式价差策略。只要标的价格不出现大幅上涨和大幅下跌,二者都有较大的盈利空间,最大收益为卖出期权收入的期权费,但潜在损失无限。

多位业内人士表示,当前A股后市仍有不确定因素,而随着成交量攀升,波动加剧是大概率事件,上述适合低波市场的策略可能“作废”。

市场策略需要多样性

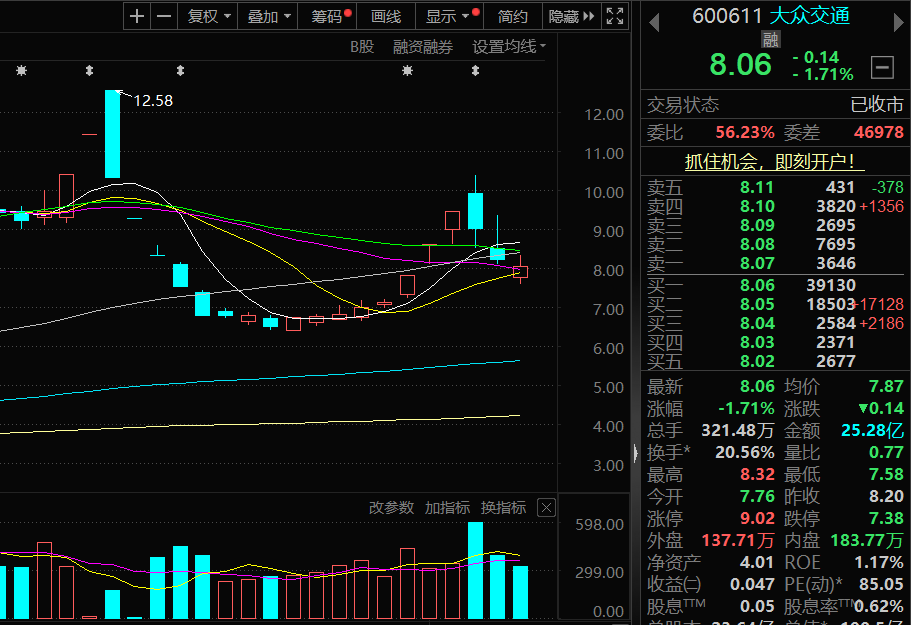

私募排排网提供的数据显示,受股指期货基差变化等极端情况影响,私募股票中性策略产品近期整体表现不尽如人意,近一周表现尤为黯淡。近一周股票市场中性策略的收益率为-0.64%,近一个月收益率为-0.97%,今年以来的收益率为-2.43%。反观私募股票量化多头策略产品,近一周收益率为3.30%,近一个月收益率为19.74%,今年以来的收益率为0.63%,仅略低于股票主观多头策略产品今年以来0.95%的收益率。

A股市场未来震荡向上,已成为不少私募管理人的共识。量化多头策略、主观多头策略、CTA策略受欢迎程度明显好转,尽管基于这些策略的产品净值可能面临更大的波动,但在市场情绪高涨的情况下,利用下行风险来换取相对高的收益,成为很多投资者的共同追求。随着市场情绪面逐渐向好,投资者对未来的预期回暖,更有利于这些策略在上涨行情中充分发挥优势。

“市场策略需要多样性。”上海一家管理规模约40亿元的私募机构管理人向中国证券报记者表示。市场波动上涨成投资者共识叠加中国资本市场越来越趋于有效,这意味着持有卖出认购期权的风险加剧。此外,中性策略的对冲端不仅基差缩小,波动也更加剧烈,叠加股指期货走势逐渐分化,对管理人的投资能力提出了更高的挑战。

“作为市场较为常见的对冲策略,在前两年市场的低波阶段,容纳了很多资金,在中国资本市场走向成熟的过程中,策略产品的丰富性不能丢。”上述私募管理人表示。

期权不甘“退居二线”

“你会发现,前两年期权投资做得好的管理人规模都不是很大,大多在2个亿左右。”一位小型私募管理人表示。随着市场活跃度攀升,有观点认为,作为对冲工具,期权有逐渐“退居二线”的可能。

中国证券报记者了解到,近期期权策略工具需求量攀升,不少券商的衍生品部门纷纷推出相关策略指数,为客户提供多样性投资工具。以某大型券商旗下期货公司为例,其推出上证50ETF备兑策略,通过持有上证50指数标的并卖出上证50ETF价外5%虚值认购期权。

左手持有一篮子指数产品,右手持有期权进行对冲,已成为了部分私募机构的“热门”工具。期权不甘“退居二线”,在相关产品持续改良后,策略的稳定性和容量都有了大幅提升。

“30亿-50亿元的容量没问题。年化收益能超过10%,最大回撤约2%。”上海一家管理规模在20亿元左右的私募机构管理人表示,“这种策略适合当前的震荡市。正因为期权交易灵活,所以如何适应市场风格进行操作,未来更能体现管理人的自身优势。”

转载请注明:风向资讯网 » 财经 » 对冲策略迎“大洗牌” 私募持续纠正改良

版权声明

本文仅代表作者观点,不代表B5编程立场。

本文系作者授权发表,未经许可,不得转载。